O Covid-19 abalou fortemente os mercados - e agora?

As últimas semanas têm sido férteis em notícias e os mercados financeiros viraram rapidamente, transformando ganhos generosos em perdas assustadoras. Assim, tem sido normal fazerem-me perguntas como:

“Qual a tua opinião sobre a queda dos mercados? O que estás a fazer para adaptar à queda? Já chegámos ao mínimo? Devo investir agora ou esperar?”

A minha resposta é simples e vou dividi-la de acordo com três grupos de investidores:

1º Grupo: Já são investidores há alguns anos e estão na fase de resgate

2º Grupo: Já são investidores e estão na fase de acumulação

3º Grupo: Ainda não são investidores

Para todos, vamos focar-nos naquilo que, como investidores, podemos controlar, e diferenciar daquilo que não podemos controlar.

Como manda a filosofia do estoicismo.

Parte do que podemos controlar é saber o que pode acontecer com o nosso investimento.

Saber qual a flutuação que posso antever de um investimento 100% em acções, versus um dividido em 50% acções e 50% obrigações, ou um perfil mais conservador de 25% acções e 75% obrigações.

Muitas vezes as pessoas ficam algo chocadas quando lhes digo que, para investir em acções, temos de estar preparados para:

correcções de 10% ou mais, em média uma vez por ano;

bear markets de 20% ou mais, de 3 em 3 anos; e

crises profundas, de 30% ou mais, uma vez por década, podendo as quedas chegar aos 50%, como nas duas últimas crises (2000-2002 e 2008-2009).

Mas se juntar a um investimento em acções uma componente de investimentos mais seguros, como obrigações e imobiliário, conseguimos reduzir as quedas intermédias.

Aliás, estamos a ver isto a acontecer, com os portfólios diversificados a cair significativamente menos que os índices puros de acções.

A isso chama-se estratégia de alocação de activos.

E claro, devemos ter a nossa reserva de emergência constituída e disponível para fazer face a eventuais imprevistos.

ÀS PESSOAS DO 1º GRUPO

Só espero que estejam investidas de acordo com o seu perfil de risco e que os vários cenários dos mercados lhes tenham sido correctamente explicados.

Já serão investidores com alguma experiência e sabem o que aconteceu nas últimas crises.

Sabem que existem correcções. Sabem que existem bear markets. Sabem que existem crises.

Este é o preço a pagar para ter retornos médios mais elevados no longo prazo.

E no longo prazo os índices accionistas têm conseguido retornos próximos dos 10%/ano, em média.

Este preço a pagar, a volatilidade de curto prazo, é um preço ao mesmo tempo elevado e bastante baixo.

O que quero dizer com isto?

É um preço elevado porque é difícil ver as nossas poupanças a desvalorizar, mesmo que temporariamente, 50%.

Parece que fizemos a decisão errada. Porque não vendemos antes dessa queda?!?

Para quê estar a investir se num período curto perco os valores acumulados em vários anos de poupança? Sim, os mercados sobem pelas escadas e descem de elevador.

Porque digo que é um custo bastante baixo?

A chave está no “temporariamente”. É que destas quedas já tivemos muitas.

E recuperámos sempre. Mais uns anos, menos uns anos, os mercados mundiais acabam sempre por recuperar.

“If you are going through hell, keep going”

Mas para cada investidor, a primeira crise será sempre chocante. A segunda esperemos que menos. Por isso, saber a história financeira é importante.

Então, o que precisamos fazer para ter essa recuperação?

Se temos um portfólio diversificado de empresas mundiais, sabemos que esse índice irá eventualmente recuperar, como se pode ver no gráfico em baixo, que mostra a evolução do índice S&P500 entre 1926 e 2020:

Fonte: Macrotrends - S&P 500

Então o que dizer se em vez de um índice geral, escolhermos, previamente, um índice constituído por uma selecção de empresas de elevada qualidade, com margens elevadas e reduzido recurso a dívida?

Pode ver aqui um exemplo (do PPR SGF Stoik).

Estamos protegidos pela qualidade e basta-nos manter e reforçar essas empresas que sabemos serem de elevadíssima liquidez.

Estamos confiantes que esse grupo de empresas líderes nos seus sectores serão uma referência e suportarão situações de mercado extremamente adversas.

Aliás, esse grupo de empresas emergirá ainda mais forte da crise.

Por isso, se temos um portfólio de empresas anti-crise, se juntámos obrigações, imobiliário e ouro para diversificar (pode ver um exemplo de carteira equilibrada, aqui) e se estamos a investir de acordo com o perfil de risco, só temos um movimento a fazer: rebalancear.

Isso implica comprar um pouco dos activos que mais caíram e vender um pouco dos activos que subiram.

Depois, resta manter o rumo e ir levantado, com a periodicidade definida anteriormente, o capital programado, seja pela regra dos 4%, seja por qualquer outro método.

Se possível, se tivermos essa flexibilidade, podemos reduzir a retirada de capital nesta fase para fixar o mínimo de perdas.

AGORA, O 2º GRUPO

O 2º grupo, aqueles que já são investidores, mas ainda com algum tempo na fase de acumulação.

Pode eventualmente ser a primeira crise com que se deparam nos mercados e a sensação de perda é bem superior à que esperavam quando definiram o seu perfil de risco.

É normal.

É difícil determinar o nosso perfil de risco só com a história. O passado parece sempre muito mais fácil do que o presente. Principalmente muito mais claro e previsível.

A queda de 55% da crise financeira de 2008/2009 parece mínima face aos quase 30% desta crise, ao dia de hoje.

De repente os mercados recuaram vários anos e as poupanças de vários anos parecem ter sido em vão.

Possivelmente é verdade que o perfil de risco era demasiado elevado, mas agora o que fazer?

Reduzir para um nível mais baixo, assumindo perdas? Ou aguentar até superar a crise?

Isto vai depender muito do grau de erro, mas olhando para análise feita acima para o 1º grupo, diria que o ideal será não haver trocas de perfil nesta fase, caso contrário vamos cair com risco e subir com menos risco e, assim, fixar algumas perdas.

Nesta fase devemos manter a alocação e rebalancear os portfólios, investindo nos activos que caíram e vender os que subiram.

Sim, comprar os activos com mais risco.

Lembrar o horizonte temporal que definimos para o nosso investimento.

Nós somos investidores de longo prazo, não somos? Porque estamos então a enervar-nos com movimentos de mercado de curto-prazo?

Quantas vezes os grandes investidores já viram a sua riqueza diminuir para metade? E o que fizeram? Venderam?

Não, mantiveram ou compraram mais.

Vamos tentar copiar os bons exemplos.

E O 3º GRUPO?

Quem ainda não investiu, mas já está a seguir os mercados há algum tempo - o que fazer?

Têm estado a hesitar entrar e agora o mercado dá-lhes uma grande oportunidade.

Para esses, esta crise pode, em termos de investimentos, ser o melhor que lhes podia acontecer.

Tendo muitos anos pela frente em termos de horizonte de investimento, esta queda e as possíveis quedas nos meses seguintes, fazem com que seja possível adquirir acções com bons descontos face aos preços a que transacionavam apenas há 3 semanas (sim, os mercados estiveram em máximos a 20 de Fevereiro de 2020, e estou a escrever a 17 de Março de 2020 com o S&P a tocar os -30% face aos máximos!).

Quando estavam a seguir o mercado na sua subida tinham dito que iam esperar uma queda para entrar.

Agora que temos uma queda, qual é o comportamento habitual desses “quase” investidores?

“Estive fora do mercado e foi óptimo, deixa ver até onde isto cai para depois comprar”

Isso, diria que seria “abusar da sorte”. E sem grande necessidade.

Muitos estudos e a lógica mostram que, nos primeiros anos de poupança e investimento, a componente essencial e aquela que verdadeiramente controlamos é a poupança.

Os resultados do investimento vão ser mais aleatórios. E menos importantes.

Mas fazendo um investimento programado mensal vamos ter uma média dos rendimentos dos mercados e, assim, reduzir muito o risco de começar numa boa altura ou numa má altura.

Aliás, podemos ver os resultados desse processo nas últimas crises, com 2 exemplos:

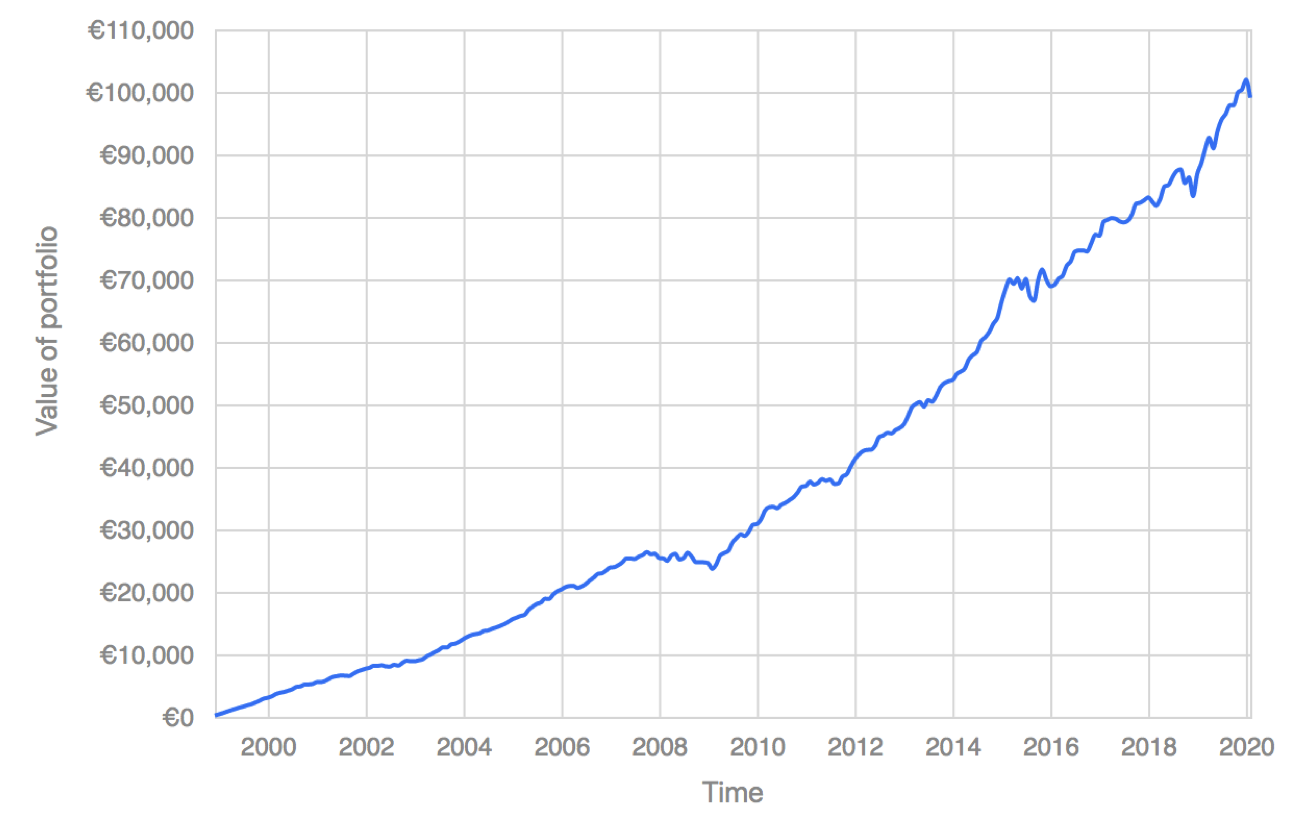

1º exemplo: A começou a investir 200€/mês num perfil 50/50 em 1999 (no pico do mercado; seguiu-se a bolha das dot coms e o mercado caiu a partir de 03/2000).

Fonte: BACKTEST.CURVO.EU

Chega a 2020 com um valor de cerca de 100.000€ (99.060€).

Parece impressionante, mas nem se nota a crise de 2000 a 2002, pois o valor acumulado era pequeno quando os mercados corrigiram e A foi sempre acrescentando 200€/mês. A poupança superou o investimento. Em 2008/2009 já se nota uma quebra, mas manter o programa de investimento pré-definido também ajudou a superar os efeitos da crise.

2º exemplo: B começa apenas em 2003 (após quedas fortes dos mercados), tendo mantido o capital não investido e investindo-o todo de uma vez em 2003 (200€ x12 x 4 = 9.600€):

Fonte: BACKTEST.CURVO.EU

Olhando para o gráfico, parece igual, não é? E é sensivelmente igual, cerca de 100.000€ (101.610€) em 2020. E neste caso assumi que se acertaria no mínimo de mercado.

Compensa o stress de estar a tentar prever o mínimo de mercado?

Parece que não.

Em conclusão, ao contrário do que muitas vezes é apresentado, para termos um excelente desempenho financeiro, não é necessário tentar adivinhar o que o mercado vai fazer.

Aliás, algum desprezo pelo mercado costuma ser aconselhável quando este está irracional.

Se tivermos uma postura mais passiva e nos concentrarmos no que está sob o nosso controlo, como o nível de poupança e o nível de risco assumido, podemos utilizar as crises para solidificar a nossa posição financeira e não a abalar.

Não esquecer que, se tivermos portfólios diversificados, nenhuma das perdas que visualizamos são permanentes. Só nós, vendendo, é que as podemos tornar permanentes.

O trabalho de casa tem que ter sido feito previamente e temos de ter confiança nos nossos investimentos.

Depois, será suficiente manter o rumo.